代償分割がある遺産分割協議書の書き方のポイントと文例

代償分割とは、農地や自宅など分割しにくい財産を一部の相続人が現物のまま相続し、他の相続人に対して金銭など支払う遺産分割方法のことです。

特に都心部において遺産の大半が自宅の場合で相続人が複数人いる場合は自宅を売却して現金を分割する方法もありますが、売却せず、その代償部分を現金で支払う場合の遺産分割協議書の文例です。

代償分割のメリット・デメリットと税製造の注意点

遺産分割協議における代償分割のメリット・デメリット及び税制上の注意点について解説します。

代償分割する場合のメリット&デメリット

●代償分割のメリット

➊分割しにくい遺産がある場合に公平にできスムーズに分割できる有効な手段である。

➋不動産の売却や共有を回避する事ができる。また不動産売却時の所得税が節税できる。

❸被相続人と同居している場合は要件を満たせば小規模宅地等の特例で相続税の節税も可能。

●代償分割のデメリット

➊支払う側に資金的な余裕が必要となる。

➋自宅の評価額など価格の算定でもめるケースもある。

代償分割における代償金の決め方と支払い方

代償分割におけいる代償金は相続人全員で合意すれば、金額や支払方法を自由に決めることができます。また金銭ではなく、固有の不動産で代償する事も可能です。

土地の評価額には、①実勢価格、②公示地価、③基準地価、④路線価、⑤固定資産税評価額の5種類がありますが、一般的には受け取り方に有利な取引額(実勢価格)や支払い方に有利な相続税評価額(路線価)を基準に決めるケースが多いようですが、どの方法で評価するかは相続人同士で話し合いで決める事となります。

話し合いで決められない場合は家庭裁判所に申立てをし、調停の場で相続人全員による話し合いできめる事になります。

代償分割における税制上の注意点

代償分割のある場合は税制上考慮する点があります。

1.遺産分割協議書に代償分割を記載しない場合に贈与税が課税される恐れがあるケース

代償分割を行うときは、遺産分割協議書に代償分割にて遺産分割を行うことや代償金の金額について必ず明記しておきましょう。

遺産分割協議書の中で代償分割を記載しないと、代償金の支払いの根拠が示されないと単なる贈与であるとされ、贈与税を課税されることがあります。

2.代償金が多すぎると贈与税がかかるケース

代償分割のときは代償金が法定相続割合を大幅に超える金額の場合はその差額に対して贈与税が課税されます。

3.代償分割に所得税が課税されるケース(代償財産として固有の不動産で渡す場合)

代償分割では、一般的に現金で代償金を支払うことが多いですが、現金が用意できない場合に、自分が所有している固有の不動産を代償財産として渡すこともできます。

ただしこの場合、遺産の代償分割により負担した債務を履行するための資産の移転となりその履行した人については、その履行の時における時価によりその資産を譲渡したことになり、相続税とは別に所得税が課税されます。

●参考サイト 国税庁 代償分割における税金について

👉 国税庁: 代償分割が行われた場合の相続税の課税価格の計算

代償分割の遺産分割協議書の書き方・文例

1.一般的な代償分割の遺産分割協議書の書き方

| 代償分割の例文➊ 相続人〇〇〇〇は第〇条に記載の遺産を取得する代償として△△△△に対し金〇〇万円を令和〇〇年〇月〇日まで以下の口座に振り込むものとする。 ○○銀行○○支店 普通預金 口座番号 ○○○○○○○ 口座名義 △△△△ |

2.代償分割の支払い先が不複数人の場合の遺産分割協議書の書き方

| 代償分割の例文➋ 相続人〇〇〇〇は第〇条に記載の遺産を取得する代償として△△△△に対し金〇〇万円、〇▲〇△に対し金〇〇万円を令和〇〇年〇月〇日までそれぞれ以下の口座に振り込むものとする。 ○○銀行○○支店 普通預金 口座番号 ○○○○○○○ 口座名義 △△△△ ○▲銀行○○支店 普通預金 口座番号 ○○○○○○○ 口座名義 〇▲〇△ |

3.代償分割の支払いを分割にする遺産分割協議書の書き方

| 代償分割の例文❸ 相続人〇〇〇〇は第〇条に記載の遺産を取得する代償とし〇〇△△に対して金○○万円を次のとおり分割して指定の口座に振り込むものとする。 支払い期間:令和○年○月から10年間、毎月末日までに金○○万円を支払う 振込口座:○○銀行 ○○支店 普通預金 口座番号○○○○○○○ 口座名義 〇〇△△ |

代償分割のある遺産分割協議書の書き方・文例&ワードダウンロード

| 遺産分割協議書 (タイトルを明記する) 被相続人 中山一郎 本籍 東京都 杉並区甲上杉並1-1-1 最後の住所 東京都 渋谷区渋谷1-1-1 生年月日 昭和〇〇年〇月〇日 死亡年月日 令和〇〇年〇月〇日日 (被相続人の本籍、最後の住所、生年月日、死亡日などを明記する) 中山一郎の死亡により開始した相続の共同相続人である中山太郎、品川久子の全員で 次の通り 遺産分割の協議を行い、下記の通り分割し、取得する事に合意した。 第1条 相続人 中山太郎は以下の財産を相続する。 1.土地 所在: 東京都渋谷区渋谷1丁目 地番: ○○番○○ 地目: 宅地 地籍: 200平方メートル 2.自宅 所在: 東京都渋谷区渋谷1丁目 家屋番号:○○番○○ 種類: 居宅 構造: 木造瓦葺2階建 床面積: 1階150.5平方メートル 2階86.5平方メートル (不動産は権利書などを参照し、地番、家屋番号等を明記する) 第2条 相続人 品川久子は以下の財産を相続する。 1.銀行預金 ①)○○銀行○○支店 定期預金 口座番号 123456 ②)ゆうちょ銀行 通常貯金 記号123 番号34567 2.株式 〇〇証券会社 〇〇支店 口座番号00-00000 ① 〇〇商事株式会社の株式の全部 ② 〇〇自動車株式会社の株式の全部 第3条 相続人中山太郎は第1条に記載の遺産を取得する代償として品川花子に対し金5000万円を 令和〇〇年〇月〇日までに以下の口座に振り込むものとする。 ○○銀行 ○○支店 普通預金 口座番号 ○○○○○○○ 口座名義 品川久子 新たに被相続人の遺産が確認または発見された場合は改めて協議し、分割を行うものとする。 上記の協議を証するため、本協議書を2通作成して、それぞれに署名、押印し、各自1通保有 するものとする。 令和〇〇年〇月〇日 住所 東京都渋谷区渋谷○丁目○番○号 生年月日 平成〇〇年〇月〇日 相続人 中山太郎 実印 住所 品川区上大崎○丁目○番○号 生年月日 平成〇〇年〇月〇 相続人 品川久子 実印 (相続人全員が署名し、実印を押印する) |

代償分割のある遺産分割協議書の書き方・文例のワードファイルの無料ダウンロード

遺産分割協議書の作成手順(法定相続人と相続財産の確定)

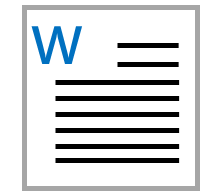

1.遺産分割協議の主なながれ

遺産分割協議の流れと遺産分割協議書作成の手順は下記の通りです。

●遺産分割協議の期限:分割協議書はいつまでに作成すべき?

分割協議書はいつまでに作成すればよいのでしょうか?

民法上の作成期限の定めはありませんが、、相続税の申告は相続開始後、10カ月以内にしなければなりません。期限を過ぎると小規模宅地等の特例や配偶者の税額軽減の適用を受けることができません。基本的には遺産分割協議は相続税申告期限内に済ませておく事が重要です。

他にも、法改正による相続登記の義務化(3年以内)や、特別受益と寄与分の主張(相続開始前10年以内)などの期限があります。

いずれにしましても早めに分割協議を進める事が肝要です。

2.遺言書の有無の確認(自筆証書遺言書や公正証書遺言書の確認)

遺言書がある場合は分割協議は不要となりますので、まず遺言書がない事を確認してから遺産分割協議の手続きを始めましょう。

遺言書の有無の確認方法については分割協議の事前準備のページを参照して下さい。

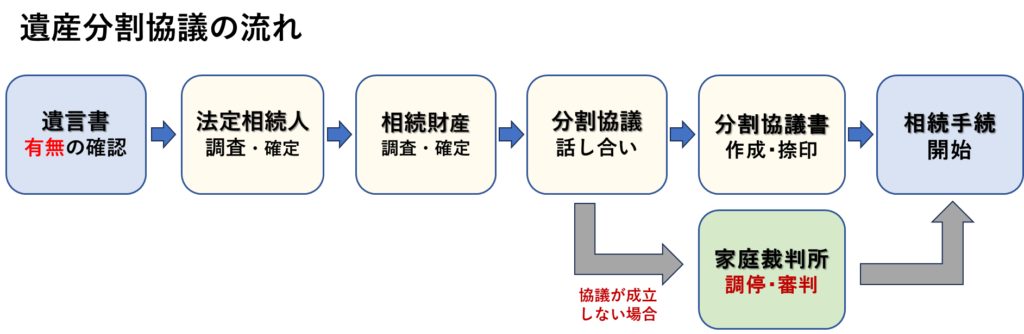

3.法定相続人の特定と必要となる戸籍収集の範囲

相続財産を受け継ぐ権利者である法定相続人やその順位や分割割合について解説します。

1)法定相続人とは? 配偶者と血族の相続順位

法定相続人とは、民法で定められた被相続人の財産を相続できる人で、被相続人の配偶者と血のつながりのある血族(子、両親や祖父母、被相続人の兄弟姉妹)です。

配偶者はかならず相続人となり、血族相続人には順位があり、それぞれ法定相続割合が決まっています。

2)法定相続人の特定のための戸籍の調査方法

被相続人の出生時から死亡時までを網羅する戸籍謄本、付票、除籍謄本、原戸籍(改製原戸籍謄本)を取得し、法定相続人を特定します。

●相続人の調査に必要となる書類

- 現在戸籍:現に、在籍している人が記載されている戸籍。

- 除籍:婚姻、養子縁組、死亡などにより、最終的に在籍者が誰もいなくなった戸籍

- 原戸籍:戸籍法の改正前の改正された戸籍の元となった戸籍

- 戸籍の附票:各相続人の住所を確認するために必要

① 亡くなった人(被相続人)に子がいる(いた)場合

- 被相続人の出生から死亡までの連続した戸籍謄本

- 相続人全員の現在戸籍謄本

- 被相続人より先に死亡した子(同時死亡も含む)についての出生から死亡までの連続した戸籍謄本

② 亡くなった人(被相続人)に子がいない場合

- 被相続人の出生から死亡までの連続した戸籍謄本

- 相続人全員の現在戸籍謄本

- 既に死亡した父母または祖父母の死亡記載の戸籍謄本

- 被相続人の父母双方の出生から死亡までの連続した戸籍謄本

- 被相続人より先に死亡した兄弟姉妹(同時死亡も含む)の出生から死亡までの連続した戸籍謄本

相続人が多い場合や子供がいないお一人様の方、離婚、再婚、住所変更等がある場合は複数の戸籍を追いながらそれらを読み解く必要があり、相続人の特定にはかなりの時間がかかる事が予想されます。

実際の例としては、兄弟4人の一人さまの相続で、代襲者を含め6人の戸籍調査を開始しましたが、相続人に移転や離婚や再婚があったため、結果的に30枚の戸籍謄本などを収集する事となりました。

複雑な場合は事前に相続専門の行政書士などに相談し、戸籍の収集と相続人の特定などを依頼する事も検討しましょう。

思いもよらない相続人の判明の事例

事例①

両親とも再婚同士で、それぞれ前婚に子供がいる事を子供たちは知らされず、

戸籍調査で初めて両方にそれぞれ義理の兄弟がいる事が判明した。

事例②

父親が亡くなり戸籍を調査したところ、学生の時に付き合っていた恋人の間に子供がおり、

その子を認知していたことが判明した。

遺産分割協議の方法と分割のポイント

1.相続人全員による協議と合意が必要

遺産の分割協議には相続人全員の参加が必要です。相続人が一人でも欠けた分割協議は無効となります。当然ですが、相続人(または遺言で遺贈された包括受遺者も含む)でない方が加わった分割協議も無効です。

1)相続人に未成年者や認知症等がいる場合(法定代理人・成人後見人の選任が必要)

●未成年者の場合

相続人が未成年者の場合は、原則的には親権者が代理人として遺産分割協議に参加する事となります。

しかしその親権者が法定相続人の一人である場合は利益相反となりますので未成年者の代理人にはなれません。

その場合は家庭裁判所に『特別代理人の選任』の申立てを行います。特別代理人には利益相反とならない親族も特別代理人となれますが、弁護士などの専門家に依頼する場合が多いようです。特別代理人に選任された人が未成年者に代理して遺産分割協議に参加します。

因みに未成年者が複数いる場合はそれぞれ特別代理人の選任が必要となります。

●判断能力を欠く人(認知症等)がいる場合

相続人に判断能力を欠く人がいる場合は成年後見人が代理として遺産分割協議に参加する事となります。

成年後見人がいない場合には、家庭裁判所に『成年後見人の選任』の申立てをする必要があります。

既に成年後見人がいるがその成年後見人が相続人であるときは利益相反となりますので、その場合は

『後見監督人』が代理人として遺産分割協議に参加する事となります。

2.相続人に行方不明者がいる場合(相続財産管理人が必要)

相続人の中に長年音信不通の方や行方不明者がいる場合の住所の特定する方法は次のとおりです。

●戸籍の附票による住所の特定

被相続人の出生から死亡までの戸籍謄本から行方不明者の現在の本籍地をたどり、その本籍地で戸籍の附票を請求し、現在の住所を特定し連絡を取ります。

戸籍の附票:現行の本籍が作られた時点からの住所の履歴が記載されている証明書

●記録上の住所に住んでいない場合

戸籍の附票で探し当てた記録上の現住所には既にどこかに引っ越していて不明の場合は、現住所地か、その前の住所地の家庭裁判所に、「不在者財産管理人の選任」の申立ててを行い、不在者財産管理人が行方不明の代理として遺産分割協議に参加する事となります。

●見つかったが遺産分割協議の参加を拒否した場合

やっと所在不明者の相続人を見つけたとしても遺産分割協議への参加を拒否する方も稀にあります。

その場合は、相手方の住所地の家庭裁判所に『遺産分割調停』の申立てを行い、家庭裁判所で調停を行う事となります。調停がまとまると、合意した内容を家庭裁判所が『調停調書』として交付します。遺産分割調停調書は遺産分割協議書と同一の効果を持つので不動産登記や預金の解約払い戻しなどの相続手続きをする事ができます。

3.遺言と異なる遺産分割をするときに包括受遺者がいる場合

被相続人の遺言で、法定相続人以外の方が財産の一部を包括遺贈されたとき、相続人(受遺者も含む)合意の上で、遺言書と異なる遺産分割をする場合においては包括受遺者は相続人と同一資格(民法第990条包括受遺者の権利義務)で参加が必要ととなります。

包括遺贈:相続人でない人に財産を特定せず、財産を全部または半分など割合で包括的に遺贈する事

2.相続財産を遺産分割する4つの方法

日本では特に相続財産のほとんどが不動産の場合が多い為、公平に分割することがかんたんではありません。 遺産分割には記のような4つの方法があります。

その一つを選択するか組み合わせで分割する事も可能ですのでそれぞれの長所や短所をよく考えて実行することが肝要です。

①現物分割:

土地、自宅、現金等をそのまま各相続人に分配する。

解り易く、財産を現物でのこせる。公平にわけるのが難しい。

②換価分割

土地、自宅等を売却した上で現金を各相続人に分配する。

公平な分配が可能となる。 売却に手間と費用がかかる上に所得税や住民税等が課税される。

③代償分割:

土地、自宅等を一部の相続人に分け、他の相続人には現物を相続した人から金銭で支払う。

事業用資産や農地等を細分化せず残すことができる。 代償できる資金力が必要となます。

④共有名義:

複数の相続人で持ち分を決めて共有で所有する。

公平な分配が可能となり、財産を現物で残すことができるが、 利用や処分が自由にできず、次の世代の相続時には権利関係がより複雑になりもめごとになり易い。

3.分割協議の合意が成立後に遺産分割協議書を作成し捺印

相続人全員の合意が成立したら、その分割内容を遺産分割協議書として作成し、全員で署名、実印による捺印をします。

この遺産分割協議書でその後の相続手続きを行う事となります。

遺産分割協議書の書き方・作成のポイント

①形式・用紙:

特に定められた書式、形式がなく、最近はA4用紙にパソコン等で作成するのが一般的です。

②被相続人:

亡くなられた被相続人の氏名のほかに本籍、死亡年月日を記載する。

③相続人:

相続人の氏名、住所、相続人との続柄を記載する。

④内容:

どの財産を誰がどれだけ(所在地、広さ、金額等)取得したかを出来るだけ具体的に記載する。

⑤署名・捺印:

相続人全員が署名し、実印を押印する。印鑑証明書を添付する事が必要です。

財産を取得しなかった相続人がいる場合も分割協議書への署名と捺印が必要です。

用紙が複数枚になる場合は用紙と用紙の間に契印(割印)を全員で行います。

⑥保管:

相続人の人数分作成し、各自で保管する。